Среди нововведений есть те, что способны облегчить доступ к оформлению налогового вычета для россиян. Если вы до сих пор ещё не пользовались этим инструментом, чтобы вернуть деньги в семейный бюджет, но имеете на него право — категорически рекомендуем его освоить.

Автор этих строк ещё помнит время, когда нужно было собирать каждый чек, при отсутствии кассового просить в платной клинике товарный, ксерокопировать всё это добро (поскольку кассовые чеки быстро выгорают), а потом делать ещё один забег по всем медучреждениям, пытаясь совпасть с графиком работы их бухгалтерии с целью добыть справку. В 20023 году получатели вычетов уже избавлены от большинства этих сложностей, а нововведения с 2024-го призваны упростить доступ насколько это возможно. Словом, грех не реализовать такое право, если оно у вас есть.

ЧИТАЙТЕ ТАКЖЕ: Возможно ли оспорить операцию по карте у банков Тинькофф, Сбербанк, ВТБ, Альфа Банк и других?

Кто имеет право на социальный налоговый вычет?

Это возможность вернуть деньги, уплаченные за социальные услуги за счёт собственных уплаченных налогов гражданина. Такой взаимозачёт государства и налогоплательщика, которому несмотря на уплату налогов пришлось оплачивать базовые социальные потребности из собственного кармана.

Для получения доступа к услуге необходимо соответствие следующим критериям:

- гражданство РФ и возраст старше 18 лет,

- статус налогового резидента (проживание 183+ дня в году в стране),

- официальный доход,

- причём тот, с которого платят НДФЛ (ряд пособий от него освобождён).

Компания отказывает в выводе средств?

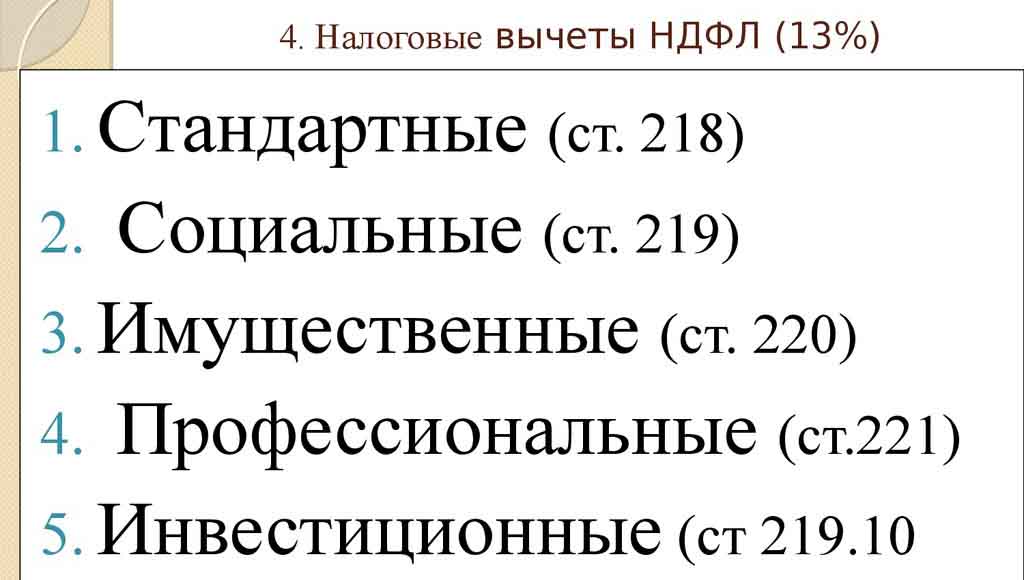

Теперь кратко напомним категории расходов, за которые можно вернуть часть налогов (в пределах ранее уплаченных 13 %, если не прописано исключение). Налоговый кодекс РФ предусматривает 5 категорий расходов, по которым можно вернуть налоговые деньги:

- благотворительность,

- учёба,

- лечение и покупка медикаментов,

- накопительная часть трудовой пенсии,

- негосударственная пенсия, добровольное страхование жизни и пенсионное.

У каждой категории есть нюансы и условия получения вычета, регламентированные соответствующим пунктом статьи 219 Налогового кодекса РФ с первой по пятую части соответственно. Перейдём к нововведениям.

Какие налоговые вычеты изменят с 2024 года?

Вступающие в силу 1 января корректировки касаются налоговых вычетов, оформляемых за социальные услуги, оплаченные в 2024 году и далее. Напоминаем, что ждать завершения целого года уже не обязательно: можно подать на налоговый вычет буквально в следующем месяце после совершения платежа, обратившись с комплектом документов к своему официальному работодателю. Это касается всех оснований кроме благотворительности.

Изменения с начала 2024-го затронут оформление налоговых вычетов по следующим категориям:

- при оплате образования,

- при лечении на коммерческой основе,

- покупке полиса добровольного медстрахования,

- абонемента на занятия спортом.

Чеки больше не собираем?

Официально соискателей вычета больше не принуждают подавать обращение строго в сопровождении чеков на каждую услугу, квитанции о суммарной оплате в каждой клинике за выбранный период, а также договоров об оказании услуг.

В теории достаточно оформить заявление через личный кабинет на официальном сайте nalog.gov.ru (вход через учётную запись Госуслуг). Но есть нюанс.

Если камеральная проверка налоговой службы решит, что обнаружила какие-то несоответствия, заявление вернут с предложением подтвердить документами. Допустим, договоры никуда не денутся, всегда можно запросить дубликат, и квитанция дело наживное. Но каковы будут шансы доказать свою правоту у человека, который кассовые чеки не сохранил и не запас ксерокопии на случай их выгорания?

Так что несмотря на декларируемое упрощение, рекомендуем, как и прежде, складывать все чеки в отдельную папку и ксерокопировать их по свежим следам. Если не пригодятся — после получения оплаты пустите копии на черновики. Это выйдет дешевле, чем лишиться возможности получить налоговый вычет из-за оптимистично несохранённой бумажки.

Справки для налогового вычета с 2024-го больше не просим

Здесь действительно похоже на нововведение. Ранее человеку требовалось по завершении выбранного налогового периода посетить учреждение ещё раз, уже не ради получения услуг — а за специальной справкой по форме на получение налогового вычета с подписью и печатью.

На практике обязанность выписывать такие справки учреждения делегировали бухгалтерии. Которая, как правило, не выдавала документы прям сразу. В первый визит их можно было разве что заказать, и забрать явочным порядком в лучшем случае на следующий день, а то и позже: пока оформят, пока отнесут в папке на подпись руководству со всем прочим массивом документов раз в день.

В крупных платных клиниках с сервисом получше. В каком-нибудь муниципальном дворце спорта сильно хуже. Да ещё график работы бухгалтерии потребуется состыковать со своим собственным, и так как минимум пару раз.

Чарджбэк для возврата средств на карту

В теории все данные, необходимые для вашего налогового вычета, организации будут передавать налоговикам самостоятельно. Даже индивидуальные предприниматели, но с оговоркой о наличии у них такой технической возможности (угадайте, насколько они заинтересованы в этой неоплачиваемой допнагрузке).

Будет ли реализация на практике такой же радужной, как прописано — узнаем в 2024-м. Пока прогнозируем затягивание сроков из-за того, что один бухгалтер в отпуске, другой в декрете, и вообще у них отчёт на носу, а справки по налоговому вычету за давно оплаченные через кассу услуги в пользу клиента и вовсе не приоритетная задача.

Может ли налогоплательщик как-то повлиять на это со своей стороны? Не уверены, что даже звонки в бухгалтерию или администратору учреждения здравоохранения, страхования или спорта помогут. Всё, что можно сделать для ускорения процесса со своей стороны — это поставить в личном кабинете галочку о согласии на передачу сведений в ФНС.

Сумма налоговых вычетов повысится

Лимиты обновили на все варианты вычетов кроме благотворительности, образования детей и дорогостоящего лечения (последнее как было так и остаётся вне категорий при должном обосновании необходимости). Вероятно, своё влияние оказало удорожание социальных услуг и общий уровень инфляции.

- Сумма всех социальных налоговых вычетов за год увеличена с 120 000 до 150 000 рублей. Учитывая, что налоговый вычет составляет 13 %, вернуть по самой верхней планке за год получится 19 500 ₽.

- Образование. Сумма, которую можно вернуть после оплаты за обучение детей удвоилась и с 2024 года составляет 110 тысяч руб. То есть максимальный возврат по налоговому вычету родителям школьника или студента составит 19 500 ₽. По-прежнему распространяется на собственное образование гражданина РФ, а также на обучение его сестёр, братьев, детей и опекаемых несовершеннолетних строго на очной форме обучения в возрасте 18-24 лет.

Это единственный из трёх пунктов нововведения, который обещает работать без подвохов.

Налоговый вычет по долгосрочным сбережениям

Государство стимулирует граждан делать долгосрочные вложения, чтобы выманить сбережения «из-под матрасов» и заставить их работать на российском финансовом рынке, оздоравливая экономику в сложный период санкций.

Распространить механизм налогового вычета предлагается пока только на вложения сроком от 10 лет, которые являются наименее популярными у россиян.

По состоянию на конец октября 2023 года это нововведение пока находится на стадии поправок в Налоговый кодекс, предложенных кабмином. Нет сомнений, что оно пройдёт все инстанции и в дошлифованном виде воплотится в законодательстве, но не факт что процесс завершится до начала 2024-го.

Ожидается, что государство будет возвращать долгосрочным инвесторам часть расходов на покупку ценных бумаг через ИИС (индивидуальный инвестиционный счёт). Обсуждаемая верхняя планка — 400 тысяч рублей в год.

Переходный период от долгосрочных ИИС в их нынешнем формате до строго десятилетних растянется на 5 лет с прибавлением + 1 год на каждом.

Инвестиционные налоговые вычеты по НДФЛ в текущем формате будут действовать для договоров ИИС, заключённых не позднее 31.12.2023.

ЧИТАЙТЕ ТАКЖЕ: Заявление на возврат денег: как написать и куда отправлять

Заключение

Рекомендуем не пренебрегать такой возможностью вернуть часть затрат. Благо, доступ к вычету действительно упрощается. Механизм всё ещё не идеален и не исключает ошибок человеческого фактора, однако по сравнению с тем что было ещё 7 лет назад существенное упрощение налицо.