Медицинское, социальное, пенсионное страхование, защита банковских вкладов, страховка пассажира и еще многое другое – разобраться в обилии страховых продуктов не так просто. Тут-то и приходят на помощь страховые посредники. Его основная функция состоит в том, чтобы объяснить клиентам особенности страховых полисов, предложить им те или иные варианты, выделив их преимущества и раскрыв недостатки. Как это работает и чем помогает обеим сторонам договора? Давайте разбираться!

О работе посредника простыми словами

В качестве страхового посредника выступает, как правило, внештатный работник компании. Это может быть физическое или юридическое лицо, страховой представитель, агент или брокер. Он находит потенциальных клиентов (за счет рекламы, на тематических сайтах и блогах, через соцсети), выясняет их потребности и желания, предлагает актуальные страховые продукты компании. Даже для одного типа страхования может быть предложено несколько полисов с разными условиями. Чтобы не заниматься аналитическо-пояснительными работами, страховщики приобщают посредника. Именно он сравнивает предложения, комментирует особенности различных полисов и делает все, чтобы заинтересовать потребителя. Далее агент оформляет страховой договор. Компания выплачивает ему фиксированную денежную награду или процент от сделки.

ЧИТАЙТЕ ТАКЖЕ: Заслуживает ли доверия брокер Badas?

Все в плюсе!

Почему страховой посредник – это хорошо? Схема такого сотрудничества на руку всем сторонам. Клиенты получают больше информации о продукте, разнообразие выбора, структурированные данные о полисах, возможность во всем подробно разобраться и получить ответы на свои вопросы. Компания получает клиента. Посредник – деньги за проделанную работу.

Страховые брокеры

Можно выделить несколько видов посредничества. Первый из них предполагает работы со страховыми брокерами. Это, как правило, юридическое лицо, деятельность которого направлена на сбор и распространение информации касательно актуальных страховых продуктов разных компаний. В его наборе полисы разного типа, содержания и стоимости. Брокеры крайне редко специализируются на одном лишь виде страхования или предложениях одной компании. Они могут подобрать как дорогой полис с различными плюшками и дополнительными опциями, так и максимально бюджетный вариант для тех, кому нужна программа-минимум. Это нужно для того, чтобы любой клиент мог найти что-то на свой вкус и по своим возможностям.

К функциональным возможностям брокера относится также оценка страховых рисков. Иногда могут прописываться такие условия, при которых брокер берет на себя обязательства по выплате части страховых возмещений клиенту. В отдельных случаях (если брокер надежный и проверенный временем) такие посредники могут занимать позицию регулятора или страхового комиссар при наступлении происшествия.

Страховой агент

Специалисты такого типа представляют интересы компании. Их задача – разрекламировать и продать продукт определенной организации, от этого напрямую зависит их оклад. Есть агенты, которые работают исключительно с одной компанией, они даже могут быть штатными сотрудниками или иметь договор о найме. Но также есть и те, кто предоставляет посреднические услуги сразу для нескольких организаций. В таком случае агент может сконцентрироваться на одном (или нескольких похожих) продукте.

Страховой комиссар

Этот формат посредничества становится актуальным в случаях наступления страховой ситуации. Например, при ДТП именно аварийно-страховой комиссар выезжает на место события, осматривает автомобиль, проводит фото- и видеофиксацию события, составляет акт и заполняет протокол от имени застрахованного. Далее его обязанностью есть передача собранных материалов в страховую компанию.

Комиссар выполняет роль представителя и личного помощника пострадавшей стороны. Он может понадобиться в тех случаях, если:

- пострадавший не хочет тратить время на бюрократические разборки;

- ДТП спровоцировало серьезный стресс, из-за которого пострадавшая сторона не может должным образом подготовить документы и защитить себя;

- происшествие привело к физическим увечьям, поэтому клиент просто не в состоянии оперативно выполнить все надлежащие в данном случае процедуры.

Иногда услугу посредника-комиссара оплачивают отдельно, но бывают полисы, в которые такая опция включена изначально. В таком случае при наступлении происшествия клиент сразу должен позвонить комиссару, а тот уже сообщит обо всем страховой.

Другие форматы посредничества

Страховые компании часто используют в качестве посредников определенные структуры и организации:

- банки;

- автосалоны;

- риелторские компании;

- туристические агентства.

Предлагая свой основной продукт, посредники также могут разрекламировать страховку определенного типа. Такое сотрудничество, конечно, не проходит даром, посредник получает свой процент.

Популярной практикой являются также предложения застраховать новокупленную технику, определенные приспособления или другие товары. Просто в магазине в качестве бонуса (конечно же, платного) предлагают приобрести страховку того или иного товара. Чаще всего, это дорогостоящая техника вроде смартфона или ноутбука. Если клиент соглашается на такое щедрое предложение, консультант получает процент, выполняет план, ему начисляют премию. К слову, в 85% случаям этой страховкой потом никто не пользуется. А если и пользуется, то он во многом просто дублирует гарантию. Поэтому стоит быть особо внимательным и дотошным, если все же понадобится оформление такого допстрахования.

На чьей же он стороне?

Страховой посредник практически всегда выступает на стороне страховой компании. Он работает на нее, отстаивает ее интересы, рекламирует, а порой откровенно навязывает, ее услуги. Часто страховой агент имеет право подписывать документы от имени компании. При этом и ответственность за работу посредника возлагается на страховщика. Речь идет о ситуациях, в которых агент или брокер предоставлял клиентам заведомо неправдивую информацию. Во многих странах Европы существует специальные Законы о страховании. Так указано, что агент должен работать только на условиях письменного договора со страховщиком, и, если его деятельность будет сочтена как мошенническая, компанию-наемщика привлекут к ответственности. Поэтому чем надежнее страховая компания, тем прозрачнее будет ее работа с посредниками. Если страхователь сочтет, что агент предоставил заведомо ложную информацию, которая привела к заключению договора, он может смело подавать в суд.

Не дайте мошенникам присвоить свои деньги!

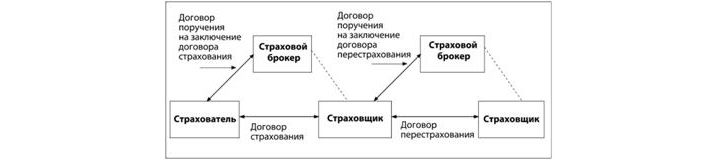

При этом брокер – посредник, который действует от своего имени, он считается независимым экспертом. Да, брокер так же работает на основании договоров со страховыми компаниями, но вместе с тем, он сам волен выбирать эти страховые, полисы, которые будет предлагать. Получается, что брокер как бы выступает на стороне клиента, предлагая ему те или иные страховые продукты, которые будут для него наиболее выгодны и актуальны. Брокер – это универсальный посредник, который может выступать как от имени страховщика, так и по поручения человека, желающего застраховаться. Подписывается соответствующее поручение, обсуждается, какая сторона и по какому принципу будет оплачивать услуги – и брокер начинает работать.

Как регулируются отношения с посредником?

Работа со страховыми посредниками всегда должна быть чем-то юридически подкреплена. Это может быть комиссионный договор между брокером и страхователем, договор о найме между агентом и страховой компанией, другие документы. Пожалуй, это первое, на что стоит обращать внимание, если вы решили воспользоваться услугами посредника. Сразу же стоит поставить вопрос: где прописаны правила. Если такого документа нет, то велик риск попасть в руки мошенников.

Иногда позиция посредника прописывается в самом договоре страхования. Это говорит о том, что при наступлении страхового случая посредник также будет одной из сторон, он будет задействован в фиксации и анализе ситуации, должен содействовать объективной оценке ущерба и осуществлению выплат.

ЧИТАЙТЕ ТАКЖЕ: С чего начать новичку в инвестициях — пошаговая инструкция

Недобросовестные страховые посредники, и как с ними бороться?

Не дайте мошенникам присвоить свои деньги!

К сожалению, среди страховых агентов или брокеров тоже встречаются мошенники. Они могут предлагать услуги лжекомпаний, пытаться продать фальшивый полис, внести деньги за несуществующую страховку. Как их вычислить?

- У мошенников нет документов, подтверждающих правомерность их работы. Или же такие документы могут быть, но они поддельные, без всех надлежащих реквизитов, штампов, со странным оформлением.

- Такие посредники сами находят клиентов и очень навязчиво убеждают их приобрести страховку. Они могут использовать тактику горячих предложений, предлагать супервыгодные полисы, которые нужно покупать как можно скорее, иначе шанс будет потерян.

- Аферисты часто прикрываются именитыми страховыми компаниями, но, если написать или позвонить им, может выясниться, что никакого отношения представитель к ним не имеет. Если у страховой нет непосредственных договоренностей с агентом, то никак нельзя быть уверенными в его добропорядочности.

- Агенты создают иллюзию уникальности их предложений. Если клиент слышит позицию типа: «Вообще у этой страховой стоимость полиса гораздо выше, но я сделаю так, чтобы у нас была существенная скидка», лучше ему с таким посредником не связываться. Велика вероятность, что это просто приманка, попытка заинтересовать потенциального клиента. Важно понимать, что страховые компании никогда не будут работать себе в убыток, предлагать скидки и акции через агента.

- Отзывы все скажут сами за себя. Интернет знает и помнит многое, в частности о работе тех или иных страховых посредников. Попробуйте как можно больше разузнать об агенте, поискать отзывы на его работу, комментарии клиентов, которые имели с ним дело. Это может прояснить общею ситуацию.

Страховка приобретается для того, чтобы защититься от тех или иных неприятностей, поэтому к ее выбору стоит подходить особо внимательно. Рекомендуем тщательно изучать не только предлагаемые полисы, но и условия договора, репутацию компании или посредника. А также не стоит бояться задавать вопросы, ведь только так можно разобраться в нюансах и выбрать действительно выгодное для себя предложение.