Инвестиционным портфелем называют набор всех имеющихся финансовых в нём инструментов во владении инвестора для сохранения начального капитала с получением последующей доходности.

ЧИТАЙТЕ ТАКЖЕ: Обратный выкуп товара. Как устроена новая схема обмана в интернете

Формирование портфеля намного выгоднее, нежели инвестирование в определенный актив. Потому стоит понять, что такое инвестпортфель, какие его виды бывают и как грамотно его распределять.

Инвестиционный портфель

Особенность наличия инвестпортфеля заключена в его системности. Владельцу хватит всего лишь одного раза, чтобы выбрать стратегию, активы и грамотно в них вложиться в течение определенного промежутка времени. Такое решение защитит от бездумных инвестиций, которые зачастую складываются в одну корзину в результате чего пользователь прогорает.

Потому, если у инвестора возникла мысль закупаться одной акцией, стоит от этого отказаться, так как всегда выгоднее распределить средства по активам.

Не дайте мошенникам присвоить свои деньги!

Инвестиционный портфель позволяет пользователю меньше отслеживать процесс инвестирования, в сравнении с агрессивным трейдингом.

Когда портфель будет окончательно сформирован, необходимо периодически отслеживать динамику движения цен активов, пополнять счета, докупать необходимые активы и так далее. Но также следует понимать, что выбранные для портфеля активы в дальнейшем подлежат пересмотру.

При формировании портфеля стоит смотреть не только на динамику движения цены актива, например, акции компании, но и учитывать другие аспекты, риски и так далее. То есть в идеале нужно понимать, как выбранные активы могут дополнять друг друга.

Поэтому портфелями называют динамичные активы, требующие постоянный присмотр.

Инвестпортфель: как его собрать?

Целеполагание. Для начала следует разобраться, зачем необходим инвестпортфель. Для каких целей создается, на какие сроки, каков размер вложений, а также какие активы будут выбором для достижения поставленных финансовых целей.

Если цель в формировании финансовой подушки безопасности, пользователь может инвестировать в долгосрок. Например, в облигации. Также стоит учитывать возможность инвестирования в акции компаний с высоким потенциалом роста и ЦБ крупных корпораций, что может принести дополнительную прибыль.

Сроки. Если пользователь вкладывается в долгосрок, и ему инвестиции и профит не горит, больше внимания можно уделить рискованным активам. Но если временные рамки поджимают, стоит обратить внимание на облигации Госзайма, а акции отложить в сторону.

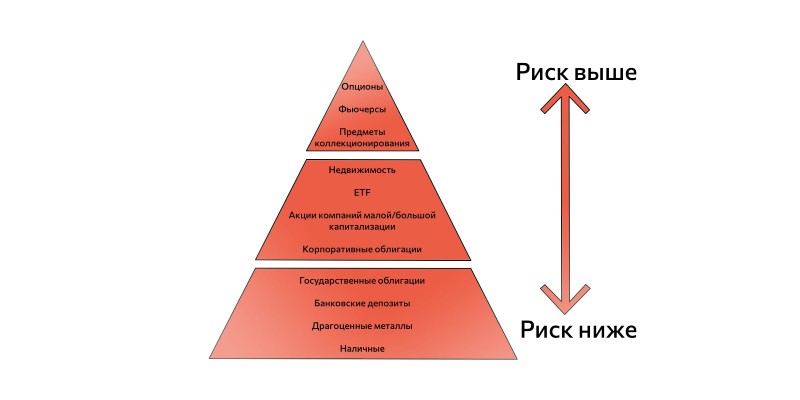

Риски. Если бы орать во внимание акции, то они подвержены большему риску, как финансовые активы. К примеру, на нестабильном рынке котировки акций волатильны в сравнении с облигациями Госзайма или корпораций, и если пользователь до конца понимает, что грамотно распределил ресурсы или оценивает сложившуюся ситуацию, а также если инвестор не любит подвергать деньги риску, лучше акции не рассматривать вообще.

Уверенность. Ценник акций роста может серьезно подскочить, достичь своих максимумов, как ЦБ корпораций, например, IT-технологии. Однако на котировки существенное влияние могут оказывать факторы внутри организаций или сама отрасль. Потому поиск перспективных организаций и получение доходности от них напрямую зависит от финансового анализа, а не от выгоды.

Виды инвестпортфелей

Портфели условно разделяются по срокам вложения средств и инвестстратегий. По виду портфеля определяется ожидаемый профит.

Если рассматривать портфельные сроки, то инвестиции можно осуществлять в:

- Краткосрок – до трех лет. Инвестирование в облигации, ПИФы и ЦБ корпораций. Следует грамотно соотнести рисковые и консервативные активы. Стоит помнить, что к дате вывода стоит сократить высокорисковые активы в портфеле.

- Среднесрок – до десяти лет. Здесь сочетаются консервативные инструменты с сохранением капитала и активы с повышенным уровнем волатильности. К примеру, это могут быть обычные акции и облигации. Но следует понимать, что не больше 50% портфеля необходимо отводить под активы консервативного характера.

- Долгосрок – свыше десяти лет. Здесь за основу взят постоянный рост и отсутствие активов с повышенной волатильностью. Поэтому в портфель могут быть включены: долгосрочные ОФЗ и индексные ПИФы.

Консервативный портфель

Или портфель с консервативной стратегией роста. Его основная цель – сохранение изначального капитала и компенсация влияния инфляции. Такое решение идеально для инвесторов с активами низкого и среднего уровня рисков. Сюда входят:

- Акции голубых фишек, относятся к крупным и стабильным организациям рынка, где ЦБ с низкой волатильностью и цена их колеблется умеренно. От голубых фишек пользователи постоянно получают дивиденды.

- Облигации федерального займа или ОФЗ от Минфина РФ, — с А-рейтингом и более, относятся к стабильным ЦБ, и здесь вероятность остаться без доходности равна нулю.

- Драгметаллы: золото, серебро, платина и так далее. Пользователь может вкладывать средства не только напрямую в золото, а, например, в биржевые фонды, вкладывающие в то же самое золото.

Умеренный портфель

Или портфель умеренного роста, приносящий профит при сохранении рисков среднего уровня. Это выбор инвесторов, формирующих капитал для особых целей без желания риска собственным капиталом. Сюда можно отнести:

- ОФЗ или корпоративные облигации от крупных корпораций.

- ПИФы, инвестирующие в акции компаний, которые относятся к различным секторам экономики. Риски здесь зависят от наличия в фонде активов. Это является одним из наиболее доступных решений инвестирования в дорогие акции.

- Акции корпораций, растущих в цене, которые необходимо тщательно анализировать при выборе либо опираться на готовые инвестрешения.

Агрессивный портфель

Основополагающим данного вида портфеля является высокий профит при высоких рисках. Такое решение выбирают те, кто кто может грамотно осуществлять анализ рынка и всегда принимать быстрые и точные решения. Сюда подходит такие варианты инвестирования, как:

- Участие в IPO.

- Инвестирование в ЦБ организаций с высоким темпом роста, где рост и падение цены тождественны.

- ПИФы с акциями роста.

- Фьючерсы и опционы по определенным активам.

- Облигации с высокой доходностью.

Инвестпортфель новичка

Идеально составлять портфель с наличием низкоуровневых активов. Существуют решения, которые помогут новичку собрать свой первый инвестпортфель.

Основной упор — на облигации, так как акции являются рисковыми активами, и прогнозировать доход иногда крайне сложно. Инвестор изначально в курсе сроков погашения облигаций, а акции с пониженным риском должны составлять меньшую часть в сравнении с наличием в портфеле облигаций.

Можно распределить: 60% – инвестирование акций широкого рынка, и 40% – облигации. Возможно такое решение будет совсем выгодным, но и просадка портфеля будет минимальной.

Диверсификация портфеля

- Для грамотного распределения, либо диверсификации портфеля, необходимо выбирать активы из нескольких сфер экономики:

- Акции и облигации, где последние — это основная часть портфеля, но следует помнить, что акции крупных корпораций дают значительный прирост.

- Облигации с разным сроком погашения: краткосрок – 1-3 года, среднесрок 3–5 лет и долгосрок — более 5 лет.

- Облигации разных типов как корпоративные, так и государственные причём первые приносят всегда больше профит.

- Акции из нескольких сфер компаний, как финансовая, транспортная, IT, нефтедобывающая.

Также стоит делать акцент на более пассивной стратегии инвестирования, что идеально для начинающих инвесторов, где приобретение ЦБ — в долгосрок с получением купонов и дивидендов.

Компания отказывает в выводе средств?

Внимание к доходности портфеля при возникновении изменений на рынке ЦБ, чтобы принять нужное решение по продаже или покупке активов.

ЧИТАЙТЕ ТАКЖЕ: Налог на прибыль: опыт Америки и других государств

Инвестирование в биржевые фонды, БПИФы, – коллективное инвестирование, где покупается доля или пай в таком фонде. В них входят различные активы, результате чего пользователь получает высокий уровень распределения, где нет нужды постоянно отслеживать котировки.

Заключение

Инвестпортфель является набором всех активов во владении инвестора с использованием определённой стратегии, достигая ту или иную поставленную цель. При составлении инвестпортфеля необходимо всегда понимать цели, сроки, риски, выбор инструментов для доходности и определить вид портфеля. Но а если инвестор новичок, ему необходимо больше фокусироваться на облигациях с пассивной стратегией диверсификация портфеля, отслеживая его и вкладываясь в биржевые фонды.